โอกาสของการฟื้นตัวหลังการแพร่ระบาดโควิด-19” “นโยบายของคุณ โจ ไบเดน” “การแพร่ขยายอิทธิพลและมาตรการตอบโต้ของจีน”

เป็นตัวอย่างปัจจัยที่จะมีผลต่อการลงทุนในปี 2564 นี้ ในมุมมองของ นักลงทุนสถาบันชื่อดังอย่าง Aberdeen Standard Investments ครับ

แต่สิ่งที่ทีมงาน #ถามอีกกับอิก สะดุดตา คือ Aberdeen Standard Investments มองว่า หุ้นขนาดเล็ก (ทั่วโลก) เป็นกลุ่มที่น่าสนใจ และจะมีโอกาสสร้างผลตอบแทนที่ดีกว่าหุ้นขนาดใหญ่

เพียงแต่ต้องเลือกลงทุนในหุ้นที่มีคุณภาพ เป็นหุ้นจิ๋วแต่แจ๋ว

น่าสนใจว่าทำไมเค้าถึงมองแบบนี้ ไปวิเคราะห์กันเลยครับ

ในระยะยาวบริษัทขนาดเล็กให้ผลตอบแทนที่มากกว่าขนาดใหญ่

เส้นสีฟ้าคือผลตอบแทน ของ MSCI ACWI Small Cap Index (ดัชนีอ้างอิงหุ้นที่มีมูลค่าตลาดขนาดเล็ก)

ส่วนเส้นสีน้ำเงินเข้ม คือ ผลตอบแทนของ MSCI AC World (ดัชนีอ้างอิงหุ้นทั้งโลก)

ถ้าวัดกันระยะยาวเช่น 20 ปี จะเห็นว่าหุ้นขนาดเล็ก ให้ผลตอบแทนที่สูงกว่า เกือบเท่าตัวเลยทีเดียวครับ นั่นหมายความว่าถ้าเราลงทุนหุ้นเล็กถูกตัวก็มีโอกาสได้ผลตอบแทนสูงในระยะยาว

แต่ก็เข้าใจได้ครับ เพราะถ้าเป็นบริษัทขนาดเล็ก อัตราการเติบโตของผลประกอบการก็คงจะสูงกว่า (ส่วนหนึ่งเป็นเพราะฐานตัวเลขต่ำกว่า)

และในท้ายที่สุดก็จะสะท้อนไปที่ผลตอบแทน เพราะทุกวันนี้นักลงทุนให้คุณค่ากับการเติบโตของหุ้นที่จะเข้าไปลงทุนมากกว่าในอดีตเยอะ

จำนวนบริษัทขนาดเล็กมีเยอะมาก ทำให้เป็นโอกาสในการลงทุน

ถ้าเราแบ่งสัดส่วนบริษัทที่จดทะเบียนอยู่ในตลาดหลักทรัพย์ของทั้งโลก จะเห็นว่า 85% ของมูลค่าตลาดของหุ้นทั้งโลกเป็นบริษัทยักษ์ใหญ่ แต่มีจำนวนบริษัทเพียงแค่ 33%ของทั้งโลก

มันช่างตรงกันข้ามกับ หุ้นขนาดเล็กที่มีมูลค่าตลาดตอนนี้คิดเป็นสัดส่วนเพียงแค่ 15% ของตลาดหุ้นทั้งโลก แต่มีจำนวนบริษัทมากถึง 66% ของทั้งโลก

สะท้อนให้เห็นอะไรครับ? สะท้อนให้เห็นว่าเรายังมีโอกาสเติบโตไปพร้อมกับบริษัทขนาดเล็ก ที่เชื่อว่าในอนาคตก็จะกลายเป็นบริษัทยักษ์ใหญ่ได้ครับ

ถ้ามองอีกด้านหนึ่ง ณ ตอนนี้ spotlight ของการลงทุนของนักลงทุนส่วนใหญ่ ตอนนี้อยู่ที่หุ้นขนาดใหญ่ทั้งนั้นเลย

การที่เราจะลงทุนแล้วได้กำไรคำโต ๆ เราควรจะต้องมองหาโอกาสลงทุนในสิ่งที่คนอื่นยังไม่ได้มอง หรือยังไม่ให้ความสำคัญ นั่นคือบริษัทขนาดเล็ก ซึ่งถ้าลงทุนได้ถูกจังหวะและลงทุนในหุ้นที่มีคุณภาพ ก็คงจะมีโอกาสให้ผลตอบแทนที่ดีในระยะยาวครับ

ผลการดำเนินงานที่ดี ด้วย P/E ที่ต่ำกว่า

ประเด็นนี้น่าสนใจครับ เมื่อช่วงปี 2020 ที่ผ่านมา หุ้น large cap ได้ outperform หุ้น small cap ไปพอสมควรครับ.

ส่วนหนึ่งเป็นเพราะ fundflow เลือกที่จะไหลเข้าหุ้นใหญ่ที่มีความมั่นคง หลังจากที่ถูกเทขายอย่างหนัก เมื่อต้นวิกฤตโควิด-19.

แต่ข้อมูลจาก Aberdeen จะเห็นว่าค่า P/E ของบริษัทขนาดเล็กยังต่ำกว่าหุ้นขนาดใหญ่เยอะมาก ซึ่งตั้งแต่ต้นปี 2021 ทิศทางการลงทุนได้เปลี่ยนจากกลุ่มหุ้น large cap มาสู่กลุ่มหุ้น small cap โดยทาง Aberdeen Standard มองว่าเป็นจังหวะที่ดีในการเข้าไปทยอยสะสมหุ้นขนาดเล็ก เพื่อรับโอกาสการเติบโตที่สูงกว่าในระยะถัดไป

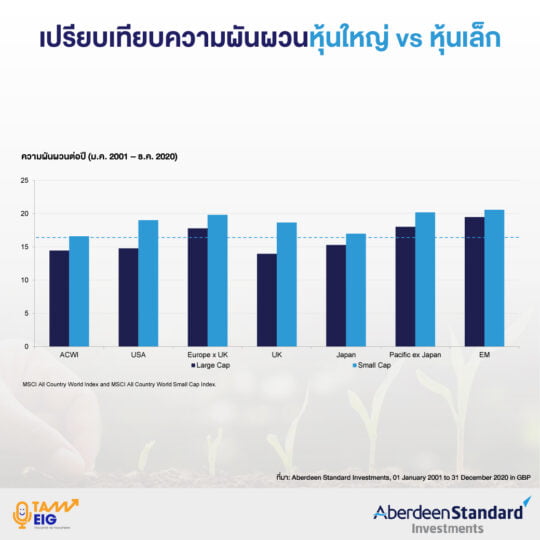

ความผันผวนหุ้นใหญ่ vs. หุ้นเล็ก

แต่ต่อให้มีข้อดีมากมาย ก็ต้องยอมรับความจริงที่ว่าการลงทุนมีความเสี่ยง และการลงทุนในหุ้นขนาดเล็กเองก็เสี่ยงมากเช่นกัน

จะเห็นว่าหุ้นขนาดเล็กมีความผันผวนกว่าหุ้นขนาดใหญ่ไม่มากนัก ในเกือบทั่วโลก.

แต่ทุกวันนี้ มีทางเลือกที่ช่วยจัดการกับความเสี่ยงนี้ได้ คือ การลงทุนในกองทุนรวมที่มีทีมงานเชี่ยวชาญในการลงทุนในหุ้นกลุ่มนี้ครับ

ผลตอบแทนเมื่อเทียบกับความเสี่ยงแล้ว คุ้มมากกว่า

เนื่องจากการลงทุนในหุ้นขนาดเล็กก็มีความเสี่ยง มีความผันผวนมากเช่นกัน เพราะฉะนั้นเพื่อความยุติธรรม เราควรจะชั่งน้ำหนักระหว่างผลตอบแทน เทียบกับความเสี่ยงด้วยครับ

จะเห็นว่า หุ้นขนาดเล็กให้ผลตอบแทนเมื่อเทียบกับความเสี่ยงที่ดีกว่าหุ้นขนาดใหญ่ แทบจะทุกตลาดเลย ทั้งตลาดโลก, สหรัฐ, ยุโรป, อังกฤษ, ญี่ปุ่น เป็นต้น

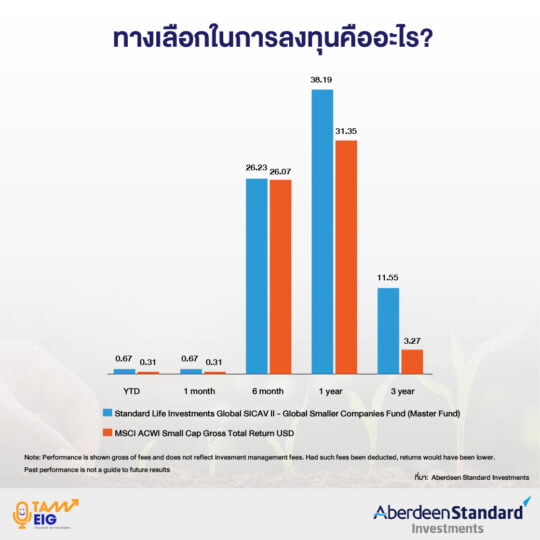

ทางเลือกในการลงทุนคืออะไร?

หนึ่งในกองทุนที่เทพเรื่องการเฟ้นหาหุ้นขนาดเล็ก ที่มีโอกาสเติบโตสูงทั่วโลกคือ Standard Life Investments Global SICAV II-Global Smaller Companies Fund

บริหารจัดการโดย Aberdeen Standard Investments

โดย Aberdeen Standard ประเทศไทย ได้ออกกองทุนใหม่ คือ Aberdeen Standard Global Small Cap Fund – A (ABGS-A)

ที่ปัจจุบัน บริหารสินทรัพย์ประเภทตราสารทุน มูลค่ารวมกันสูงถึง 4 ล้านล้านบาท

เพื่อไปลงทุนในกองทุน Standard Life Investments Global SICAV II-Global Smaller Companies Fund (กองทุนหลัก)

พอไปดูไส้ในจะเห็นว่า ผู้จัดการกองทุนจะเน้นกระจายการลงทุนในตราสารทุน หรือตราสารที่เกี่ยวข้องกับตราสารทุนของบริษัทขนาดเล็ก

ความเจ๋งของกองทุนนี้ คือเน้น “คุณภาพ” ของหุ้นที่จะเข้าไปลงทุนเป็นหลักครับ ซึ่งสะท้อนไปยังผลตอบแทนย้อนหลังที่มากกว่า benchmark ดัชนีชี้วัดในทุกกรอบระยะเวลา

และข้อสังเกตคือยิ่งระยะเวลานานแค่ไหน ผลตอบแทนยิ่งมากกว่า benchmark มากขึ้นเรื่อย ๆ ครับ

สไตล์การคัดเลือกหุ้นคุณภาพเป็นแบบไหน?

กองนี้มีทีมผู้เชี่ยวชาญมากมายกว่า 150 ท่านช่วยกันคัดเลือกหุ้นผ่านกระบวนการคัดเลือกที่เข้มข้นมาก ๆ ครับ ใช้สไตล์การคัดเลือกหุ้นแบบ Bottom up เริ่มจากวิเคราะห์ปัจจัยพื้นฐานเชิงลึกเพื่อเฟ้นหุ้นเทพ ๆ โดยเฝ้าติดตามหุ้นที่มากกว่า 4,000 หุ้น

ดูหลายอย่างไม่ว่าจะเป็น ความสามารถของทีมผู้บริหาร, ความสามารถในการแข่งขัน หรือภาพรวมอุตสาหกรรม

ในขณะที่ในเชิงตัวเลขก็ดูตั้งแต่ งบการเงินที่มีสถานะทางการเงินที่ดี, ประวัติผลประกอบการ, อัตราการทำกำไร, อัตราการเติบโต

แต่ที่สำคัญคือประเมินธรรมาภิบาลด้วย เพื่อให้แน่ใจว่าเป็นหุ้นน้ำดีครับ

นอกจากนี้ยังมีการใช้นวัตกรรม quants ช่วยหาไอเดียในการลงทุนใหม่ ๆ โดยมีระบบให้คะแนนในมิติต่าง ๆ เช่น คุณภาพ, การเติบโต, โมเมนตัม, และการประเมินค่า

เพราะฉะนั้น ไม่แปลกใจที่ทำไมถึงมีแต่หุ้นครีม ๆ จิ๋วแต่แจ๋วในพอร์ตของเค้าครับ

ยกตัวอย่าง หุ้นจิ๋วแต่แจ๋ว ที่อยู่ในพอร์ตมากที่สุด 5 อันดับแรก

อันดับแรกเลยคือ Kornit Digital ผู้ผลิตเครื่องพิมพ์สำหรับอุตสาหกรรมสิ่งทอ สัญชาติอิสราเอล

มีจุดเด่นที่สามารถปรับแต่งลวดลายผ้าในจำนวนน้อย ๆได้แล้ว ไม่จำเป็นต้องพิมเยอะ ๆ เท่านั้น และที่สำคัญยังเป็นมิตรต่อสิ่งแวดล้อมด้วย

ปัจจุบันมีมูลค่าตลาด 1.2 แสนล้านบาทครับ เพิ่มขึ้นเกือบ 10 เท่าในรอบ 10 ปีล่าสุด

อันดับ 2: Genarac เป็นโรงงานผลิตระบบสำรองไฟฟ้า สัญชาติสหรัฐอเมริกา ปัจจุบันมีมูลค่าตลาด 6 แสนล้านบาท

อันดับ 3: Insulet ธุรกิจพัฒนาอุปกรณ์เทคโนโลยีที่ช่วยควบคุมระดับน้ำตาลในเลือดสัญชาติสหรัฐอเมริกา ตอนนี้มีมูลค่าตลาด 5 แสนล้านบาท

อันดับ 4: คือ Chegg ธุรกิจแพลตฟอร์มด้านการศึกษาที่มาแรงมาก ๆ ในสหรัฐอเมริกาครับ ปัจจุบันมีมูลค่าตลาดประมาณ 4 แสนล้านบาท

และอันดับ 5 คือ Pool ทำธุรกิจจัดจำหน่ายอุปกรณ์สำหรับสระว่ายน้ำของสหรัฐอเมริกา มีมูลค่าตลาดประมาณ 4 แสนล้านบาท

จะเห็นเลยว่า คำว่า หุ้นจิ๋วของนักลงทุนระดับโลก มันช่างแตกต่างจากนิยามของพวกเรานะครับ แต่สิ่งที่เหมือนกันคือ แนวโน้มอัตราการเติบโตสูงมากครับ

พอเข้าไปดูไส้ในแล้วจะเห็นว่าอุตสาหกรรมส่วนใหญ่จะเป็นกลุ่ม อุตสาหกรรม, IT, กลุ่มค้าปลีก และกลุ่มสุขภาพ

โดย ทั้ง 4 กลุ่มนี้รวมกันคิดเป็นสัดส่วนกว่า 90% ของพอร์ตเลยทีเดียวครับ

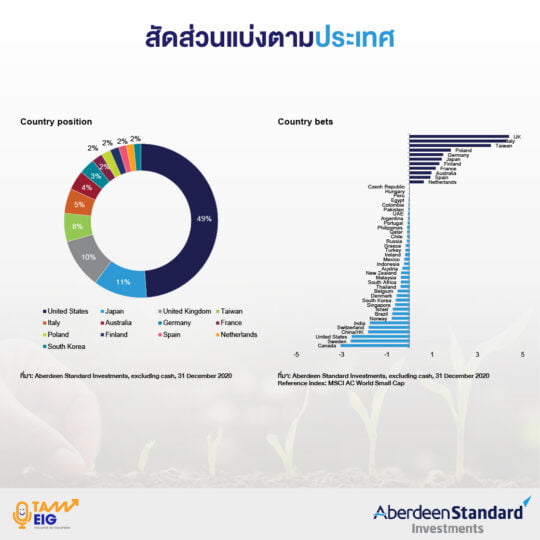

ในขณะที่หากมองเป็นรายประเทศ จะเห็นว่าส่วนใหญ่พอร์ตนี้เข้าไปลงทุนในบริษัทในประเทศสหรัฐอเมริกาเกือบครึ่งหนึ่งของพอร์ต

รองลงมาคือ ญี่ปุ่น และอังกฤษ

ซึ่งรวมแล้ว 3 ประเทศนี้คิดเป็นสัดส่วนกว่า 70% ครับ

ประเด็นเรื่อง ESG ส่วนตัวคิดว่าเป็นอีกหนึ่งเรื่องที่น่าสนใจมาก

กองทุนหลัก Standard Life Investments Global SICAV II-Global Smaller Companies Fund ให้ความสำคัญกับเรื่องนี้มากจนถึงขั้นนำมาเป็นส่วนหนึ่งในการคัดเลือกหุ้นด้วยครับ

โดยหลัก ๆ จะเน้นไปที่หุ้นที่ใส่ใจสิ่งแวดล้อม, สังคม, และมีธรรมาภิบาล

ทำให้การลงทุนมีความยั่งยืนมากขึ้น และเป็นหุ้นน้ำดีที่มีส่วนช่วยในการแก้ไขปัญหาสังคมไปในตัวครับ

ส่วนตัวมองว่า การเจอหุ้นที่ดีไม่สำคัญเท่ากับการบริหารจัดการพอร์ตระหว่างทางที่เราลงทุน

และนี่คือความเจ๋งของ กองทุนหลัก Standard Life Investments Global SICAV II-Global Smaller Companies Fund คือการบริหารจัดการพอร์ตที่เน้นจัดลำดับความสำคัญของข้อมูลเชิงลึกครับ

ทางกองทุนหลัก นี้จะมีการจัดพอร์ตด้วยการบริหารเชิงรุก มุ่งหวังผลตอบแทนมากกว่าค่าเฉลี่ย แต่ก็จะมีการตรวจสอบการตัดสินใจการคัดเลือกหุ้นอย่างเข้มข้นโดยทีมงานครับ

และยังมีเครื่องมือ Quant Tools ช่วยคำนวณว่าควรจะเข้าไปลงทุนในหุ้นแต่ละตัวด้วยสัดส่วนเท่าไหร่ และจะมีการกำกับดูแลที่เป็นอิสระเพื่อเพิ่มประสิทธิภาพในการบริหารพอร์ต

โดยมีวิธีการจับจังหวะในการเข้าลงทุน เช่น ทางผู้จัดการกองทุน จะเริ่มซื้อสัดส่วนประมาณ 1-2% ก่อนครับ และถ้ามีความมั่นใจมากขึ้นก็จะเพิ่มพอร์ตการลงทุน

แต่ถ้าคำนวณดูแล้วหุ้นตัวไหนได้คะแนนน้อย ก็จะทยอยขายหุ้นออกจากพอร์ตไป เท่ากับว่าจะเหลือแต่หุ้นคุณภาพดี ๆ ในพอร์ตครับ