คุณสุชีล นารูลา ที่ปรึกษาอาวุโส ฝ่ายวิเคราะห์หลักทรัพย์ บริษัทหลักทรัพย์ กรุงไทย เอ็กซ์สปริง จํากัด ได้พูดถึงการที่ตัวเลข GDP อเมริกาติดลบแต่เงินเฟ้อเพิ่ม 7.8 % เอาไว้ว่า เหล่านักเศรษฐศาสตร์สหรัฐอเมริกาเองก็ได้มองว่า ในการปรับขึ้นดอกเบี้ยที่กำลังจะเกิดขึ้น ทางธนาคารกลางสหรัฐอเมริกาหรือ FED มีโอกาสขึ้นดอกเบี้ย 0.50 % ภายใน 3-4 รอบ หรืออาจจะมีการปรับดอกเบี้ยที่ 0.75 % ก็เป็นได้

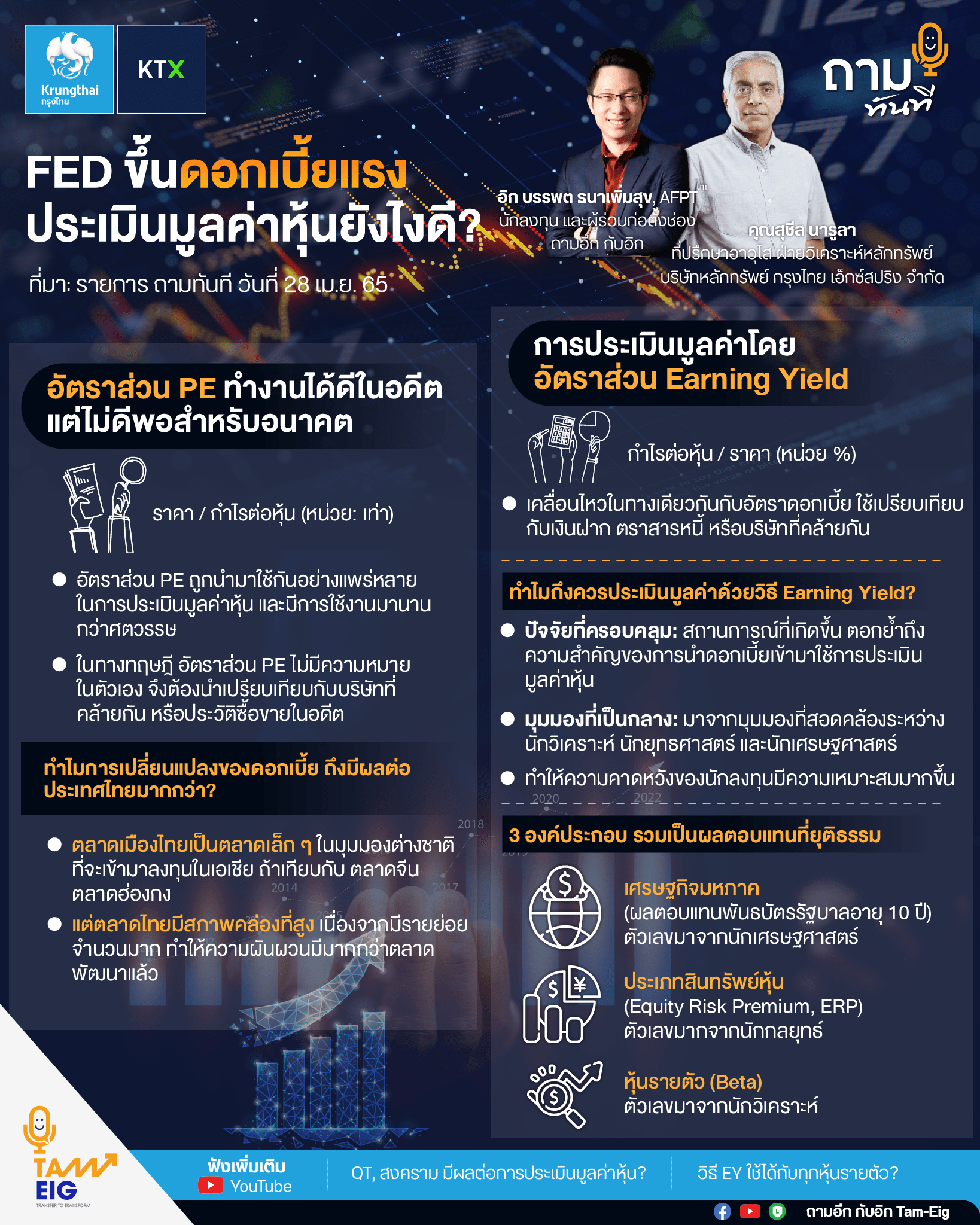

ในการประเมินมูลค่าหุ้นในช่วงที่ดอกเบี้ยขึ้นแรงนั้น เดิมเรามักจะประเมินโดยใช้ผลกำไรต่อหุ้นเป็นหลัก แต่ตรงนี้มันมีผลแค่ 1 ใน 3 ต่อการเปลี่ยนแปลงของดัชนี มองว่าอัตราส่วน PE ทำงานได้ดีในอดีต แต่ไม่ดีพอสำหรับอนาคต แม้ว่าอัตราส่วน PE ถูกนำมาใช้กันอย่างแพร่หลายในการประเมินมูลค่าหุ้น และมีการใช้งานมานานกว่าศตวรรษ แต่ในทางทฤษฎี อัตราส่วน PE ไม่ได้มีความหมายในตัวเอง จึงจำเป็นต้องนำไปเปรียบเทียบกับบริษัทที่คล้ายกันหรือประวัติซื้อขายของตัวเองในอดีต

คุณสุชีลแนะนำวิธีประเมินมูลค่าด้วยวิธี Earning Yield ซึ่งคำนวณจาก กำไรต่อหุ้น / ราคา (หน่วย %) ซึ่งผลลัพธ์ที่ได้จากการคำนวณจะเคลื่อนไหวในทางเดียวกันกับอัตราดอกเบี้ย สามารถใช้เปรียบเทียบกับเงินฝาก ตราสารหนี้ หรือบริษัทที่คล้ายกันได้ เหตุผลที่มองว่าการประเมินมูลค่าด้วยวิธีEarning Yield น่าจะดีกวาเพราะการคำนวณโดยวิธีนี้ได้รวมบริบทตลาดที่ครอบคลุมทุกสถานการณ์ที่เกิดขึ้นแล้ว ตอกย้ำถึงความสำคัญของการนำดอกเบี้ยเข้ามาใช้การประเมินมูลค่าหุ้น อีกทั้งที่มาของการคำนวณยังมาจากมุมมองที่เป็นกลางทั้งจากมุมมองที่สอดคล้องระหว่างนักวิเคราะห์ นักยุทธศาสตร์ และนักเศรษฐศาสตร์ ทำให้ความคาดหวังของนักลงทุนที่ความเหมาะสมมากขึ้น

สำหรับคำถามที่ว่าทำไมการเปลี่ยนแปลงของดอกเบี้ย ถึงมีผลต่อประเทศไทยมากกว่านั้น เนื่องจากว่าตลาดเมืองไทยเป็นตลาดเล็ก ๆ ในมุมมองต่างชาติที่จะเข้ามาลงทุนในเอเชียถ้าเทียบกับ ตลาดจีน ตลาดฮ่องกง และจุดเด่นของตลาดเมืองไทยคือมีสภาพคล่องที่สูงเนื่องจากมีรายย่อยจำนวนมากนักลงทุนต่างชาติมักเข้ามาเพื่อเก็งกำไรจึงทำให้ตลาดมีความผันผวนมากกว่าตลาดในประเทศที่พัฒนาแล้ว