ผลตอบแทนจากการลงทุนเป็นสิ่งที่ไม่แน่นอน (บางช่วงดี และบางช่วงก็อาจจะไม่ดี) “แต่ค่าธรรมเนียมต่างหากละ ที่ไม่เคยหายไปไหน”

เป็นคำพูดอมตะของปู่บัฟเฟตต์ ไอดอลนักลงทุนหุ้นคุณค่าของคนทั้งโลก ที่ชี้ให้เห็นความสำคัญของค่าธรรมเนียมในการลงทุน

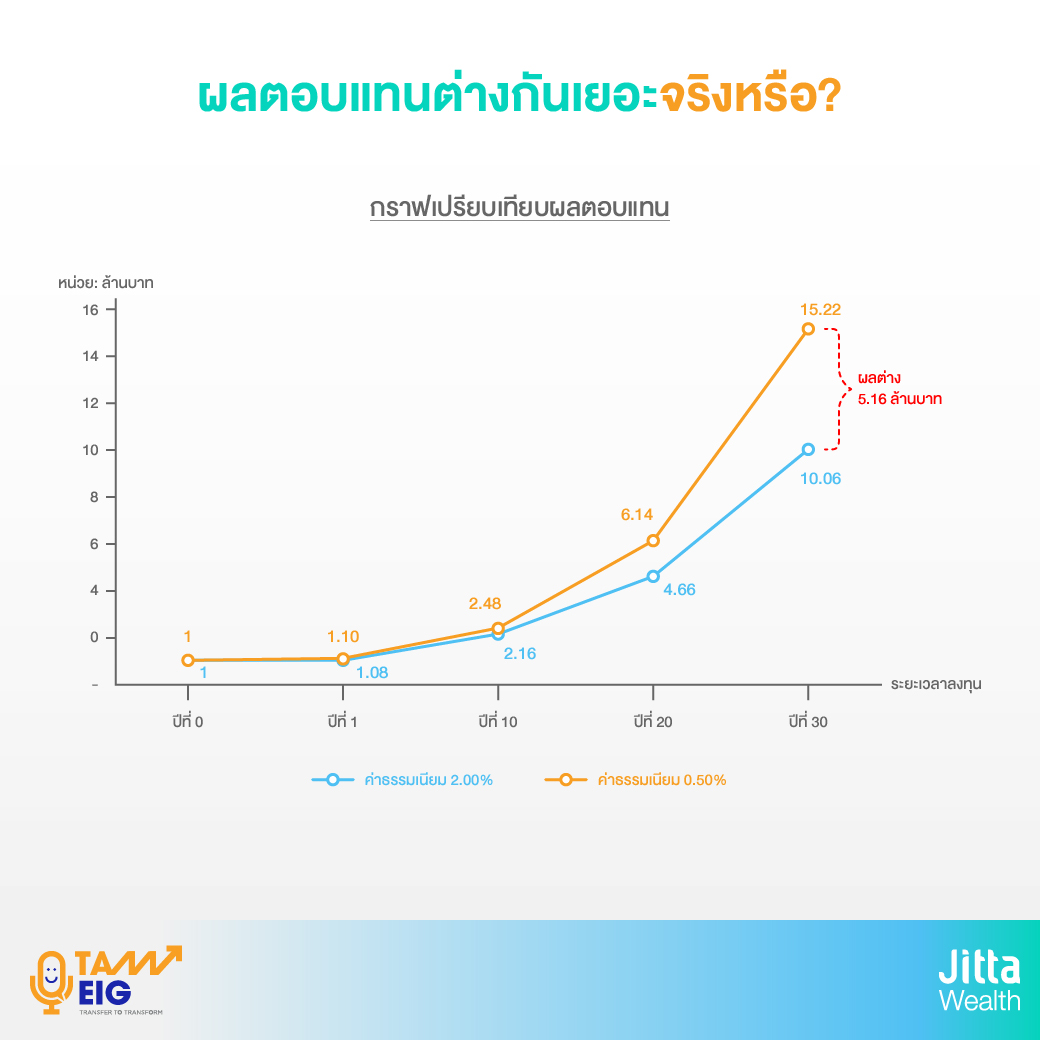

เคยได้ยินมั้ยครับว่า “ค่าธรรมเนียมในการลงทุนที่ต่างกันประมาณ 2%” อาจจะทำให้เงินในพอร์ตลงทุน หายไปมากถึงครึ่งหนึ่ง ในระยะเวลา 30 ปี

นี่แหละครับคือความร้ายกาจของ ต้นทุนที่หลายคนยังมองข้าม ทั้ง ๆ ที่ทำให้โอกาสที่จะได้ผลตอบแทนที่สูงขึ้น หายไปแบบไม่รู้ตัว วันนี้ถามอีก กับอิก จะเล่าให้ฟังว่าต้นทุนในการลงทุนในกองทุนมีอะไรบ้าง ตัวเลขเล็ก ๆ ที่ไม่ธรรมดา

คลิกเข้าไปดูทีละภาพกันเลยครับ

ผมเริ่มจากการทำให้เห็นก่อนว่า ค่าธรรมเนียมแต่ละปีน้อยนิด แต่สามารถทำให้เงินในพอร์ตหายไปเยอะแค่ไหนในระยะยาว จะได้เห็นภาพชัด ๆ ครับ

สมมติว่า ผลตอบแทนเฉลี่ยในการลงทุนในหุ้นไทยคือ 10% ต่อปีในระยะยาว

หลังจากนั้น ผมแบ่งเป็น 2 กรณีครับ คือ การลงทุนที่มีค่าธรรมเนียม 0.5% และ 2% ตามลำดับ (ผมยกตัวอย่างเลข 2 ตัวนี้เพื่อให้เห็นความแตกต่างนะครับ)

จากกราฟเห็นชัดเจนว่า ช่วงแรกอาจจะให้ผลตอบแทนที่ไม่ต่างกันมาก แต่เมื่อเวลาผ่านไปเช่น 10 ปี พอร์ตที่มีค่าธรรมเนียม 0.5% ให้ผลตอบแทนมากกว่าพอร์ตที่มีค่าธรรมเนียม 2% มากถึง 3 แสนบาท

และเมื่อเวลาผ่านไป 20 ปี ส่วนต่างเริ่มห่างกลายเป็น 1.5 ล้านบาท

แต่ทีเด็ดคือ ถ้าเวลาผ่านไป 30 ปี ผลตอบแทนจะหายไป 5 ล้านบาท หรือ 50% โอวแม่เจ้า! ชัดเลยครับว่า ค่าธรรมเนียมที่ดูดเงินทีละเล็กทีละน้อยในแต่ละปี มีผลต่อผลตอบแทนระยะยาวอย่างมากครับ

แล้วค่าธรรมเนียมอะไรบ้าง?

เพื่อความไม่งง ผมชวนมาดูภาพรวมค่าธรรมเนียมกองทุนกันครับ

หลัก ๆ แล้วจะแบ่งเป็น 2 ประเภทครับ คือ 1) ค่าธรรมเนียมที่เก็บจากผู้ถือหน่วยอย่างพวกเราโดยตรง ที่จะเรียกเก็บทุกครั้งที่ซื้อ ขาย หรือสับเปลี่ยนกองทุน

อีกประเภทคือ 2) ค่าธรรมเนียมที่หักจากมูลค่ากองทุนเลยครับ

คลิกภาพต่อ ๆ ไป ผมจะเล่าให้ฟังว่าค่าธรรมเนียมแต่ละอย่างต่างกันยังไง

มาเริ่มต้นดู 1) ค่าธรรมเนียมที่เก็บจากผู้ถือหน่วยกันก่อนครับ ซึ่งมี 3 ประเภท

1.1 ค่าธรรมเนียมขาย (Front-end)

จริง ๆ แล้วก็ตรงตัวนะครับ เป็นค่าธรรมเนียมที่พวกเราจะถูกหักเงินออกตอนที่เราซื้อกองทุนนั่นแหละครับ (กองทุนเป็นฝ่ายขายกองทุนให้เรา เค้าเลยเรียกว่า ค่าธรรมเนียมขาย)

ยกตัวอย่างจะได้เห็นภาพนะครับ “สมมติค่าธรรมเนียม Front-end เท่ากับ 0.5% ของมูลค่าซื้อขาย” หมายความว่าถ้าเราตั้งใจจะลงทุน 100 บาทตังของเราก็จะถูกหักไป 0.5 บาทเหลือเงินไปลงทุนเพียง 99.5 บาทครับ

ถ้าเราอยากลงทุน 1,000,000 บาท พวกเราก็จะถูกหักค่าธรรมเนียมส่วนนี้ไปทันที 5,000 บาท เหลือเงินไปลงทุน 995,000 บาท

ถามว่าค่าธรรมเนียมตัวนี้จะถูกนำไปใช้ทำอะไร คำตอบคือ เป็นรายได้ของบลจ. หรือตัวแทนขายนั่นเองครับ

1.2 มาดูค่าธรรมเนียมตัวที่สองกันครับ “Back-end” หรือค่าธรรมเนียมการรับซื้อคืน ความหมายคือค่าธรรมเนียมที่คิดตอนที่เราขายกองทุน ซึ่งจะเก็บจากผู้ถือหน่วยโดยตรง (กองทุนเป็นฝ่ายที่ซื้อคืนจากเรา)

ถ้าคิดค่าธรรมเนียม 0.5% เท่ากับว่าตอนที่เราขายกองทุน สมมติว่าตอนขายได้เงิน 100 บาท แต่เวลาเรารับเงินจริงเราจะได้เงินแค่ 99.5 บาท โดนหักไป 0.5 บาทครับ

“หรือถ้าเราขายหน่วยลงทุนได้เงิน 1,000,000 บาท เราจะได้รับเงินจริงเพียงแค่ 995,000 บาทครับ”

ข้อสังเกตแรกคือ เท่าที่เห็นบางกองทุน เค้าจะมีเงื่อนไขบอกชัดเจนครับ เช่น ถ้าเราถือกองทุนไม่ถึง 2 ปี เราก็จะเสียค่าธรรมเนียม Back-end แต่ถ้าเราถือนานกว่านั้นเราก็จะได้รับการยกเว้นไม่ต้องเสียค่าธรรมเนียม “เหตุผลคือ ทางกองทุนอยากให้เราลงทุนระยะยาว อยู่กับเค้าไปนาน ๆ นั่นเองครับ”

ข้อสังเกตที่สองคือ ค่าธรรมเนียมประเภทนี้ (ทั้ง Front-end และ Back-end) จะคิดเป็นเปอร์เซ็นต์ของมูลค่าซื้อขายกองทุน นั่นหมายความว่า ถ้าเราไม่ซื้อ-ขาย ก็ไม่ต้องเสีย แต่ถ้ายิ่งเราซื้อ ๆ ขาย ๆ กองทุนบ่อย ๆ ก็ทำให้เงินในพอร์ตถูกดูดไปเยอะเท่านั้นครับ

ข้อสังเกตอีกอย่างคือ ส่วนใหญ่จะบอกระดับสูงสุดที่จะจัดเก็บ เช่นบอกว่า ไม่เกินกี่เปอร์เซ็นต์ แต่ตอนเก็บจริงอาจจะเก็บน้อยกว่านั้น เพราะฉะนั้นต้องเข้าไปดูหนังสือชี้ชวน และควรอัพเดทข้อมูลเป็นประจำเพราะอาจจะมีการเปลี่ยนแปลงได้ครับ

ถัดมาคือ 1.3 ค่าธรรมเนียมในการซื้อขายหลักทรัพย์ (Brokerage Fee) ซึ่งก็ยังเป็นประเภทที่เก็บจากผู้ถือหน่วยอย่างพวกเราครับ

ลองนึกถึงเวลาที่เราซื้อขายหุ้นเอง เราก็จะเสียค่าคอมมิชชั่นให้กับบริษัทหลักทรัพย์ใช่ไหมครับ เช่นเดียวกันครับเวลาที่ผู้จัดการกองทุนเค้าจะไปซื้อ หรือ ขายหุ้นให้พวกเราเค้าก็จะต้องเสียค่าธรรมเนียมเช่นกัน

ค่าธรรมเนียมนี้จะต่างจาก Font-end และ Back-end ตรงที่ไม่ใช่รายได้ของบลจ.ครับ แต่เป็นการเก็บจากกองทุนไปเลย เหมือนเป็นการกันสำรองให้ผู้จัดการกองทุนสามารถซื้อขายหุ้นได้

ข้อสังเกตแรก คือ เท่าที่สังเกตดูถ้ากองไหน มีค่าธรรมเนียม Front-end หรือ Back-end มักจะไม่เก็บค่าธรรมเนียมในการซื้อขายหลักทรัพย์ (Brokerage Fee)

ข้อสังเกตที่สองคือ ส่วนใหญ่ในหนังสือชี้ชวนจะออกว่า เค้าจะเก็บตามอัตราที่เรียกเก็บจริง แต่ชีวิตจริงเค้าจะเก็บในอัตราที่กำหนดไว้แล้ว เช่น 0.15% ครับ

ข้อสังเกตที่สามคือ ถ้ากองทุนเก็บค่าธรรมเนียมนี้ไปแล้ว แต่ปรากฏว่าตอนชีวิตจริง บลจ.ใช้เงินไม่หมด (เช่น ลงทุนถือยาว ไม่ได้ซื้อ ๆ ขาย ๆ) ก็จะเก็บเงินส่วนนี้เข้ากองทุน เสมือนว่าเป็นกำไรของผู้ถือหน่วย (นักลงทุนรายย่อยยิ้มออกเลยครับ)

และข้อสังเกตอีกอย่างคือ ทั้ง Front-end, Back-end, และ Brokerage Fee มีผลต่อผลตอบแทนของพอร์ตก็จริง แต่ยังถือว่าไม่มาก เมื่อเทียบกับค่าธรรมเนียมตัวถัดไปที่ผมจะเล่าให้ฟัง (เพราะขึ้นอยู่กับว่าเราซื้อขายบ่อยแค่ไหน)

คลิกภาพต่อไปโลด

2) ค่าธรรมเนียมที่หักจากมูลค่ากองทุน

ค่าใช้จ่ายรวม (Total Expense Ratio) เป็นค่าธรรมเนียมที่เก็บจากกองทุน ถือว่าเป็นตัวที่ร้ายกาจที่สุดครับ เพราะมันจะคอยกัดกินพอร์ตทีละเล็กทีละน้อยในทุก ๆ วัน และเผลอแปบเดียว รู้ตัวอีกที พอร์ตเราก็หายไปเยอะละครับ

มาไล่ดูกันทีละตัวครับ

2.1 ค่าธรรมเนียมการจัดการ อันนี้คือต้นทุนหลักเลยครับ พูดง่าย ๆ คือ เป็นค่าฝีมือและค่าเหนื่อยที่ผู้จัดการกองทุนต้องทำการบ้าน และมาบริหารพอร์ต หาสินทรัพย์ดี ๆ เข้าพอร์ต นั่นเองครับ

ถ้ากองไหนที่มีความซับซ้อนในการบริหารจัดการ เช่น กองทุนรวมแบบผสม กองทุนรวมหุ้น กองทุนที่ลงทุนต่างประเทศก็จะมีค่าธรรมเนียมที่สูงขึ้น (ส่วนใหญ่ปีละ 1.5-2%)

2.2 ค่าธรรมเนียมผู้ดูแลผลประโยชน์ หรือ Trustee Fee ที่จะเข้ามาดูแลให้บลจ. บริหารกองทุนให้มีความโปร่งใส เป็นไปตามนโยบายที่บอกนักลงทุน (ไม่มากครับ 0.04%-0.05%)

2.3 ค่าธรรมเนียมนายทะเบียน หรือ Registrar Fee คือ ค่าธรรมเนียมสำหรับบริหารจัดงานต่าง ๆ ที่เกี่ยวข้องกับงานทะเบียนของผู้ถือหน่วย และค่าใช้จ่ายอื่น ๆ เช่น ค่าโฆษณาประชาสัมพันธ์ เป็นต้น (ประมาณ 0.16-0.2%)

2.4 ค่าใช้จ่ายอื่น ๆ เช่น ค่าจัดส่งเอกสาร ค่าจัดทำรายงานประจำปีเป็นต้นครับ (น้อยสุด ๆ ครับ ประมาณ 0.0003%)

ทั้ง 4 ข้อนี้ เมื่อนำมารวมกันจะเรียกว่า ค่าใช้จ่ายรวม Total Expense Ratio ครับ โดยปกติแล้วจะเป็นการเก็บจริง คิดเป็นเปอร์เซ็นต์ของ NAV

สิ่งที่หลายคนอาจจะมองข้ามคือปกติแล้ว เค้าจะหารเป็นค่าใช้จ่ายรายวัน แล้วหักออกจาก NAV เลยครับ เช่น สมมติว่าค่าใช้จ่าย Total Expense Ratio คิดเป็น 2.3% ต่อปี

ระบบจะหารเป็นรายวัน เช่น 2.3% หาร 365 วัน ซึ่งเท่ากับ 0.006% ต่อวัน โดยหักจาก NAV ไปเลย

ข้อสังเกตแรก คือ ค่าใช้จ่ายส่วนนี้เค้าจะหักเราเป็นรายวันเลยนะครับ ไม่ว่าเราจะกำไร หรือขาดทุนก็จะถูกหักไปเรื่อย ๆ

ข้อสังเกตที่สองคือ เป็นค่าใช้จ่ายที่รายย่อยอย่างพวกเรามักจะมองข้าม เพราะพอคิดต่อวันแล้ว อาจจะเห็นว่าเป็นตัวเลขที่น้อยนิดมาก ๆ (ถึงบอกว่าเป็นตัวเลขที่ร้ายกาจครับ เพราะเราไม่ค่อยสนใจ)

แต่ถ้ามองอีกมุมหนึ่ง การคิดรายวันก็มีข้อดี เพราะช่วงไหนที่ผลการดำเนินงานไม่ดี แล้วทำให้ NAV ลด ก็จะได้เก็บค่าธรรมเนียมในส่วนนี้น้อยลงครับ

ข้อสังเกตที่สามคือ ถ้าเรามองว่า ผลตอบแทนระยะยาวของตลาดหุ้นเฉลี่ย 10% ต่อปี ดังนั้น การที่เราเสียค่าธรรมเนียม 2.3% นั่นหมายความว่าค่าธรรมเนียมคิดเป็น 23% ของผลตอบแทนที่เราได้รับ (2.3% หารด้วย 10%) โอวแม่เจ้า!

เพราะฉะนั้น ถ้าเราลงทุนเป็นเวลานาน ๆ เช่น 10 ปี, 20 ปี, 30 ปี เราจะเริ่มเห็นชัดว่าถ้าเราเลือกกองทุนผิด มีค่าธรรมเนียมที่สูงกว่าผลตอบแทนที่คาดว่าจะได้รับ จะมีผลต่อพอร์ตของเรามหาศาลในระยะยาวเลยครับ

เนื่องจากนักลงทุนส่วนใหญ่ ลงทุนเองแล้วไม่ค่อยประสบความสำเร็จ พอจะให้กองทุนบริหารจัดการให้ ก็เผชิญกับค่าธรรมเนียมที่ค่อนข้างสูงเมื่อเทียบกับผลตอบแทนที่ได้รับ

ซึ่ง 2 ปัจจัยนี่แหละครับ ที่ผลักดันให้ธุรกิจ WealthTech (ที่ใช้พลังของเทคโนโลยีต่อยอดความมั่งคั่งให้กับลูกค้า) เติบโตอย่างก้าวกระโดด

แค่ในช่วง 5 ปีที่ผ่านมา (2014-2018) Fintech Global ประเมินว่าธุรกิจ WealthTech ทั่วโลก สามารถระดมทุนเงินจากนักลงทุนได้สูงถึง 1.7 หมื่นล้านเหรียญสหรัฐฯ หรือ 5 แสนล้านบาท ครับ

จุดที่น่าตื่นเต้นคือ รายงานของ Juniper Research บอกว่าภายในปี 2022 จะมีกองทุน WealthTech ที่ใช้ปัญญาประดิษฐ์ AI เข้ามาช่วยวิเคราะห์และช่วยลงทุนมากถึง 9.87 แสนล้านเหรียญสหรัฐฯ! (คิดเป็นเงินไทยไม่ถูกเลยครับ)

นี่เลยเป็นสิ่งที่สะท้อนให้เห็นว่า WealthTech เป็นเทรนด์ที่กำลังมาแรง เพราะช่วยแก้ปัญหาที่นักลงทุนยุคใหม่ต้องเผชิญได้เป็นอย่างดีครับ

เหตุผลที่ WealthTech ได้รับความนิยมมากขึ้นเรื่อยๆ มี 3 ข้อหลักๆ ได้แก่

1. ค่าธรรมเนียมถูกกว่าการบริหารด้วยคน

ยกตัวอย่างเช่น บลจ. จิตตะ เวลธ์ (สตาร์ทอัพแรกในประเทศไทยที่ได้รับใบอนุญาตบริหารกองทุนส่วนบุคคลจาก กลต.) ที่คิดค่าธรรมเนียมการจัดการเพียงแค่ 0.5% น้อยกว่าค่าเฉลี่ยของกองทุนในตลาดมากถึง 4-5 เท่า

ทำไมถึงราคาถูกขนาดนี้ได้? เพราะ WealthTech ใช้เทคโนโลยีในการช่วยบริหารจัดการ ตั้งแต่งานหน้าบ้านไปจนถึงหลังบ้าน เช่น การลงทะเบียนผ่านออนไลน์ ไม่ต้องมีสาขา ไม่ต้องมีพนักงานขาย

ในขณะเดียวกันก็ใช้ระบบ AI วิเคราะห์หุ้นทุกตัวในตลาดเพื่อหาธุรกิจที่ดี ในราคาที่เหมาะสม ไม่จำเป็นต้องมีทีมนักวิเคราะห์ ทำให้สามารถลดค่าธรรมเนียมและค่าบริหารจัดการไปได้เยอะเลยครับ

======

2. คิดค่าธรรมเนียมจากกำไรของพอร์ต

หลายครั้งเราจะเห็นว่า บางกองทุนจะคิดค่าธรรมเนียมการจัดการอยู่ดี แม้ว่าจะเป็นช่วงที่ขาดทุน ทำให้พอร์ตของเราลดลงไปอีก ซึ่งถ้ามองในมุมผู้จัดการกองทุน ในช่วงที่ตลาดลงเค้าก็ต้องทำการบ้านหนักขึ้นเพื่อหาโอกาสในการลงทุน เพราะฉะนั้น เลยยังมีค่าบริหารจัดการที่ต้องเรียกเก็บครับ

แต่ถ้าเป็น WealthTech หลาย ๆ เจ้าเช่น บลจ. จิตตะ เวลธ์ เค้าก็จะขอเก็บค่าธรรมเนียมเพิ่ม 10% ของกำไรในปีที่ทำกำไรได้ แต่ปีไหนที่ขาดทุน เค้าก็จะไม่เก็บค่าธรรมเนียมตามกำไร 10% นี้ครับ

======

3. เน้นการลงทุนระยะยาว ไม่ปรับพอร์ตบ่อย

“การปรับพอร์ตทุก ๆ 1 ปี คือการให้เวลาธุรกิจที่ลงทุนไปเพิ่มมูลค่าเงินลงทุนได้อย่างเต็มที่ และช่วยลดค่าใช้จ่ายซื้อ ๆ ขาย ๆ ได้” นี่คือวิธีคิดของ บลจ. จิตตะ เวลธ์

โดยระบบ AI จะทำการปรับพอร์ตอัตโนมัติ ตามการจัดอันดับ Jitta Ranking (หุ้นดี ราคาถูก) หุ้นตัวไหนที่ดี ก็จะได้ไปต่อ ส่วนหุ้นตัวไหนที่แย่ก็จะถูกคัดออกจากพอร์ตไปเรื่อย ๆ

ตรงนี้เป็นข้อดีมากครับ เพราะถ้าไม่ได้มีการปรับพอร์ตบ่อย ก็จะช่วยลดการใช้อารมณ์ในการลงทุน ช่วยทำให้เรามีวินัยในการลงทุน และยังช่วยลดค่าคอมมิชชั่นในการซื้อขาย ทำให้ประหยัดต้นทุนในการลงทุนได้อีกทางครับ

บทวิจัยจาก S&P Dow Jones Indices บอกว่า กองทุนที่บริหารโดยผู้จัดการกองทุนระดับโลกประมาณ 80%ทำผลตอบแทนแพ้ค่าเฉลี่ยของตลาด ในระยะยาวครับ

สาเหตุส่วนหนึ่งเป็นเพราะค่าธรรมเนียมที่สูงในแต่ละปีทำให้ผลตอบแทนไม่สวยงามในระยะยาว

แต่เดี๋ยวก่อน! ผมไม่ได้บอกว่าให้เลือกกองทุนที่คิดค่าธรรมเนียมถูกที่สุดอย่างเดียวครับ เพราะเป็นไปได้เหมือนกันที่กองทุนที่เก็บค่าธรรมเนียมแพง ๆ แล้วถ้าได้ผู้จัดกองทุนเทพ ๆ ที่เลือกสินทรัพย์ลงทุนเก่ง ๆ ก็มีโอกาสได้ผลตอบแทนสูง ซึ่งก็อาจจะคุ้มนะครับ

แต่สิ่งที่เราต้องติดตามคือผลงานในระยะยาว ว่าผู้จัดการกองทุนนั้นจะมีความสม่ำเสมอมากน้อยแค่ไหน หรือมีโอกาสหรือไม่ที่จะถูกซื้อตัวให้ไปบริหารจัดการกองทุนที่บลจ. อื่น

แต่ถ้าเราคิดว่า เรามีโอกาสที่จะเลือกกองทุนผิดมากกว่าถูก กองทุน WealthTech ที่มีค่าธรรมเนียมต่ำ และมีหลักการลงทุนที่ชัดเจนที่ได้รับการพิสูจน์แล้วอย่าง Jitta Wealth ก็เป็นทางเลือกที่ควรศึกษาเพิ่มเติมเช่นกันครับ สนใจก็ลงชื่อรับรายละเอียดเพิ่มเติมเกี่ยวกับ Jitta Wealth ที่ https://jittawealth.co/t/go32 ได้ครับ

เพราะอย่าลืมคำพูดของปู่บัฟเฟตต์ที่บอกไว้ชัดแล้วว่า “ผลตอบแทนจากการลงทุนเป็นสิ่งที่ไม่แน่นอน (บางช่วงดี และบางช่วงก็อาจจะไม่ดี) แต่ค่าธรรมเนียมต่างหากละ ที่ไม่เคยหายไปไหน”

อยู่เป็นคู่ปรับถาวรของนักลงทุนไงครับ ☺

#เริ่มต้นวันนี้ดีที่สุด ขอให้ทุกท่านโชคดีและขอให้มีอิสรภาพในการใช้ชีวิต #ถามอีกกับอิก